目次(読みたいところをクリック!)

JCBザ・クラス・JCBプラチナ・ゴールド ザ・プレミアの違い

今回ご紹介するJCBカードは、JCBオリジナルシリーズに該当し、すべてJCBが直接発行する「プロパーカード」の上位クレカとなるため、ステータス性は抜群に高いクレジットカードとなります。

JCBオリジナルシリーズは3つに分類されています。

- スタンダードカード:(JCBカード W/JCBカード W puls L/JCBカード S)

- ゴールドカード:(JCBゴールド/JCBゴールド ザ・プレミア)

- プレミアムカード:(JCBプラチナ/JCBザ・クラス)

この中から上位クラスの、「JCBザ・クラス」「JCBプラチナ」「JCBゴールド ザ・プレミア」について、どのような違いがあるのか?保有者の視点から解説していきます。

【比較表】JCBザ・クラス/プラチナ/ゴールド ザ・プレミア

年会費など、基本スペックを比較していきます。

| クレカ名 |

JCBゴールド ザ・プレミア

|

JCBプラチナ

|

JCBザ・クラス

|

| 年会費 | 16,500円(税込)

内訳: 年間100万円(税込)以上の |

27,500円(税込) ※初年度から年会費発生 |

55,000円(税込) |

| 申し込み | 直接申し込む不可 招待制カード インビテーション必須 |

直接申し込み可能 |

直接申し込み不可 招待制カード インビテーション必須 |

| 国際ブランド | JCB | JCB | JCB |

| 還元率 | 0.50%~5.00% ※還元率は 交換商品により 異なります。 |

0.50%~5.00% ※還元率は 交換商品により 異なります。 |

0.50%~5.00% ※還元率は 交換商品により 異なります。 |

| ポイント名 | Oki Doki ポイント | Oki Doki ポイント | Oki Doki ポイント |

| 国内旅行 傷害保険 | 傷害:死亡後遺障害 最高5,000万円 |

傷害:死亡後遺障害 最高1億円 |

傷害:死亡後遺障害 最高1億円 |

| 海外旅行傷害保険 | 傷害:死亡後遺障害 最高1億円 |

傷害:死亡後遺障害 最高1億円 |

傷害:死亡後遺障害 最高1億円 |

| 電子マネー |     |

|

|

JCBゴールド ザ・プレミア

JCBゴールドカード利用者向け招待制カードです。直接申し込みで手にすることはできません。

僕は、JCBゴールドをメインで決済していたら、JCBゴールド ザ・プレミアのインビテーションが届きました。

ゴールドカードでは手にできない「プライオリティ・パス」の空港ラウンジや専用デスクが利用できる特典がつきます。

入手条件(インビテーション必須/直接申し込み不可)

JCBゴールド ザ・プレミアはインビテーション必須にクレジットカートになります。

- JCBゴールド

- 20歳以上

- 安定継続収入のある方

※公式的にインビテーション条件は公開されておりません。あくまで参考程度にお願いします。

JCBプラチナ

プラチナカードでありながら、条件を満たせば直接申し込みができるクレジットカードです。

予約特典が付く「グルメ・ベネフィット」や24時間・365日対応の「プラチナコンシェルジュ・デスク」などのサービスが提供されます。

入手条件(直接申し込み可能)

JCBは公式に入手条件を公開しておりません。

ですが、JCBザ・クラスと同様のプレミアムカードに分類するクレジットカードです。JCBザ・クラスを保有している僕の条件を元に、下記の点は少なくとも達成する必要があるといえます。

ちなみに、JCBプラチナは、JCBザ・クラス、JCBゴールド ザ・プレミアと違い直接申し込み可能です。

- 年収500万円以上(目安)

- 学生を除く25歳以上

- 安定継続収入のある方

※公式的に入手条件は公開されておりません。あくまで参考程度にお願いします。

JCBザ・クラス

JCBカードの最上位クレジットカードが、このJCBザ・クラスです。

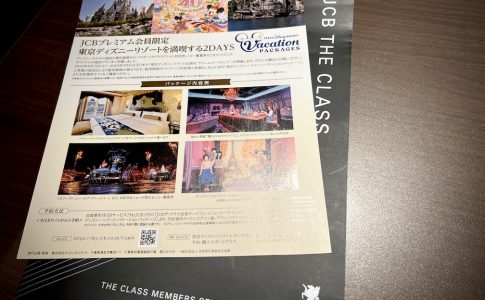

JCBプラチナの特典やサービスに加えて、最大のメリットはなんといっても年1回のスペシャルギフトである「ザ・クラス メンバーズ・セレクション」です。

入手条件(インビテーション必須/直接申し込み不可)

やはりJCB最高峰のクレジットカードだけあって、直接申し込みで手にすることはできません。

インビテーションが必須となります。

クレジットカードにステータスを求める人にとっては、最高の1枚となること間違いありません!

- JCBゴールドザ・プレミアorJCBプラチナで年間100万円以上を達成

- 学生を除く30歳以上

- 安定継続収入のある方

- 年収500万円以上(目安)

※公式的にインビテーション条件は公開されておりません。あくまで参考程度にお願いします。

JCBカードのデメリットとは?

JCBカードを保有することのデメリットもあります。

主には以下の3点です。

- 還元率が高くない

- 年会費が発生する

- 欧米で使えない

還元率が高くない

メンバーランクや提携先によってポイント還元率が高くなることもあるのですが、JCBの還元率は基本的に0.5%です。

クレジットカードでは、還元率が1.0%を超える場合を一般的に高還元率とされていますから、JCBの還元率は高くないです。

クレジットカードに還元率を求める場合はJCBカードはおすすめしません。

年会費が発生する

今回ご紹介した3つは、ステータス性の高さからもすべて年会費が発生します。

もちろん、年会費が発生するだけあって、サービス、特典、補償などは他のクレジットカードとは一線を画します。

クレジットカードに年会費を支払いたくない人はおすすめしません。

JCBは世界で使える?国際ブランドがデメリットになる?

JCBは国際ブランドですが、世界中どこでも使えるわけではありません。

欧米はJCBだと使えない場所が多いので注意

注意点としては、JCBは欧米では使えない場所が多いということです。

欧米に行く場合は、世界シェアの高いVisaかマスターカードを持っていくことを強く推奨します。

ハワイやグアム、台湾、韓国などはJCB1枚でOK

欧米などでは使えない場所が多いJCBですが、ハワイやグアムといった日本人に人気のリゾート地、台湾や韓国などではJCBカードが使える場所が多いです。

実際に、僕はハワイにJCBカードを持って行ってフル活用してきました!!JCBカードを持っていて良かったです。

持ってるだけでステータスになる?JCBは日本初の国際ブランド

今回ご紹介してきたJCBは日本初の国際ブランドです。

国際ブランドは他にも、代表的なものでVisaやマスターカード、アメックスなどがあります。

国際ブランドは、世界中の加盟店で決済することが可能です。また、国際ブランドであるJCBが直接発行するカード「プロパーカード」の方がステータスが高いです。

クレジットカードには「プロパーカード」と「提携カード」に大別されます。

プロパーカードと提携カードの違いとは?

プロパーカードとは:大まかにいえば、クレジットカードの国際ブランドやクレジットカードの発行会社が独自に発行しているクレジットカードのことを指します。

提携カードとは:カード会社と国際ブランドに加えて、第三者的な企業が提携会社となって発行するクレジットカードのことです。

出典:三井住友カード

基本的に「プロパーカード」の方がステータスが高い傾向にあります。

「提携カード」の方は、ステータスというより、提携先ならではのメリットが存在します。

例えば、ヨドバシカメラ専用のクレジットカードがありますが、ヨドバシでよく買い物する人なら、ヨドバシカメラの「ゴールドポイントカード+」を作った方が、ポイント還元率などが高くなりお得になるという感じです。

クレジットカードのステータスを求めるなら「プロパーカード」、提携先のお店でお得に利用するなら「提携カード」という感じで選ぶことをおすすめします。

ご自身のライフスタイルの合わせてクレジットカードを選ぶことがとても大切です。

JCBザ・クラスはどんな人におすすめ?

JCBの上位カードを持つのであれば、最終的にJCBザ・クラスを目指しましょう。

JCBザ・クラスのメリットはたくさんあります。下記の記事に、保有者の視点からJCBザ・クラスのメリットをまとめていますので、興味があれば合わせてお読みいただければと思います。

特に、以下の両方の項目に該当する人は、間違いなくJCBザ・クラスがおすすめです!

- クレジットカードにステータスを求める人

- ディズニー好きな人

クレジットカードにステータスを求める人

すでにお伝えしておりますように、JCBは日本初の国際ブランドです。

そのJCBが直接発行する「プロパーカード」であるJCBオリジナルシリーズ。その最高峰に君臨するJCBザ・クラスは、他のクレジットカードとは一線を画します。

クレジットカードにステータスを求める人にこそJCBザ・クラスをおすすめしたいです。

ディズニー好きな人はJCBザ・クラスを目指すべき

ディズニー好きの大人の人に、JCBザ・クラスはおすすめです。

メンセレで、毎年ディズニーのペアチケットをもうらことができますし、ディズニー内にあるJCB専用ラウンジを利用することができます。

アトラクションと併設されているので、休憩後並ばずにすぐに乗車できる特典付きです。

さいごに

いかがでしたでしょうか。

今回はJCBカードの上位3つのクレジットカードを中心にご説明しました。

どれもステータス性が高く、サービス、補償も充実しております。大人のクレカの代表格であるといっても過言ではありません。

特にJCBザ・クラスは、ステータス性抜群です!

それではまた!!