クレジットカードを持つだけでも、少し大人な気分になれる感じですが、さらにステータス性の高いカードとなると、ちょっと憧れますよね!

結論から言いますと、一部のブラックカードもしくはプラチナカードと呼ばれるものは、普通の人でも取得可能です。

なぜなら、僕が普通の会社員でありながら、ブラックカード・プラチナカードを手にすることができたからです。

参考程度ですが、JCBザ・クラスとエポスプラチナカードを持つことができた僕のステータスを載せておきます。

- 会社員(役職なし)

- 30代前半

- 転職経験なし

- 5年間以上支払いの遅延・滞納なし

※JCBザ・クラスは30歳以上が条件として必要な可能性が高いですが、エポスプラチナカードは30歳に満たなくても取得可能です。

今後、ステータス性の高いクレジットカードを持ちたいという方の参考になればと思います。

それではいきましょう!

ブラックカードとプラチナカードとは?

ブラックカードとプラチナカードとはなんでしょうか。

また、プラチナカードとの位置づけはどう違うのでしょうか。

ブラックカードは、クレジットカードにおける最上位の券種の通称である。クレジットカードの券面がブラック(黒)を基調とするデザインである場合が多い為、このように呼ばれるが、提携カードなどは必ずしも券面の色が黒であるとは限らない。

なお、ブラックカードは、限度額無しで無制限で使えるとの誤解があるが、実際は上限が存在する。

※Wikpediaから引用

- アメリカン・エキスプレス・センチュリオン・カード

- ダイナースクラブ プレミアムカード

- ワールドエリートMastercardカード

- スルガ Visa インフィニットカード

- JCBザ・クラス

正直このクラスになると年会費がかなり高いです。

アメリカン・エキスプレス・センチュリオンカードに関しては、年会費がなんと、35万円(税別)で、それとは別に入会金として50万円(税別)が必要になると言われています、、トータルで90万円以上、、

さすがにこのレベルを手にすることは難しそうですね。

一方、プラチナカードは下記の通りです。

プラチナカードは、クレジットカード・デビットカード・プリペイドカードの券種の一つで、それぞれのカードのゴールドカードより上位に位置付けられる。

ゴールドカードを超えるサービスが受けられる。特に、旅行傷害保険は、ゴールドカードのそれより補償額が高い。また、これを実現させるためのゴールドカードより高い年会費が特徴であるが、海外に於いては無料で発行している金融機関もある。

プラチナカードの名称の由来は、「ゴールド(金)より上の高い価値と稀少性」を持つ、プラチナ(白金)をイメージしたものとされている。また、プラチナカードの券面は、その名称に合わせてプラチナ(白金)をイメージした銀色を基調とするデザインが多いほか、黒をベースにブランド名などに銀色を配したものも多く見られる。

※Wikpediaから引用

- JCBプラチナ

- 三井住友カードプラチナ

- エポスプラチナカードetc.(他多数)

プラチナカードは、様々な会社からたくさん発行されています。なので、当然、上記以外にもあります。

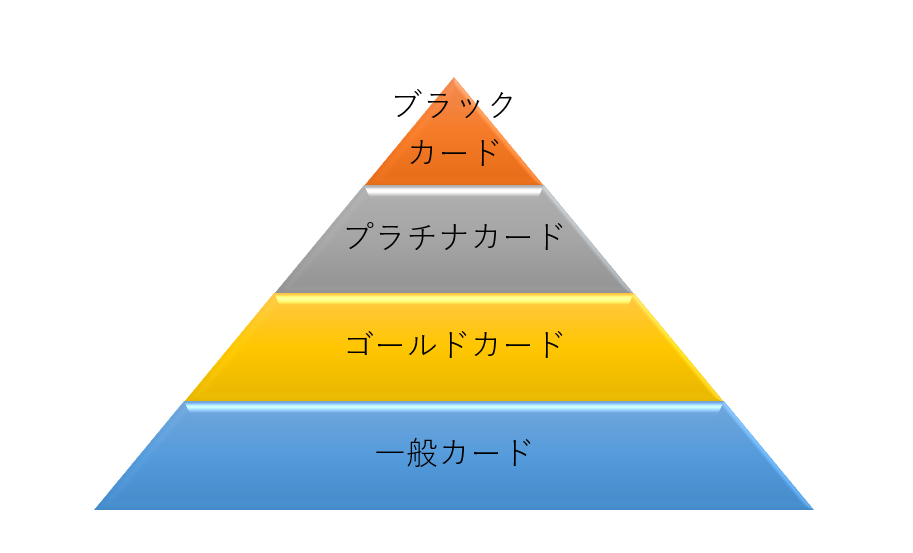

カードランクの位置づけとしては下記のイメージです。

ブラックカードの方がプラチナカードよりも上位の位置づけとなっております。

【ブラック・プラチナカード】狙い目!ステータス性の高いクレカ3選

社会的信用を図るうえで、クレジットカードは1つの指標になります。

クレジットカードは信用のもとに成り立っているので、必然的に、グレードの高いクレジットカードを所有できるということは、その所有者の社会的な信頼性(安定収入・返済能力)が高いと判断されることになります。

【狙い目】ステータスの高いクレジットカード

アメリカン・エキスプレス・センチュリオン・カードやダイナースクラブ プレミアムカードなとは本当に選ばれた人にしか持つことができないかもしれませんね。

この記事では、アメックスのカードとかではなく、普通の人でも取得可能なステータス性の高いクレジットカードをご紹介したいと思います。

- 【ブラックカード】JCBザ・クラス

- 【プラチナカード】三井住友カードプラチナ

- 【プラチナカード】エポスプラチナカード

それでは順にみていきましょう!

【ブラックカード】JCBザ・クラス 取得難易度★★★★☆

JCBカードの最上位カードです。

選定理由

JCBザ・クラスは、ブラックカードと位置づけされていますが、正確にはプラチナカードに近いカードなので、他のブラックカードと比較しても最も取得しやすいです。

とはいえ、サービス内容も申し分なく、日本で唯一の国際ブランドであるJCBが発行する最上位カードに位置付けられており、ステータス性が非常に高いカードとなります!

特に、年1回送られてくる、メンバーズ・セレクションはかなりお得な特典ですので、お見逃しなく!

また、JCBはディズニー好きな人にとって嬉しい特典が多くありますので、そういった視点でも狙う価値のあるカードだと言えます。

取得する方法

JCBザ・クラスの取得方法は、JCBのプロパーカードで利用実績を積み重ねて、招待(インビテーション)を受け取る必要があります。

残念ながら直接申し込みは不可です。

取得のポイントは、プロパーカードを取得して年間の利用額を100万円以上連続して利用し続けるだけです!

審査はグレードの高いカードほど厳しくなりますので、JCB一般カードもしくは、JCBゴールドカードから取得をして、利用実績を積み重ねるのがいいかと思います。

ちなみに、僕の場合は、JCBゴールドカード

そこから利用実績を積み重ねて、JCBゴールド ザ・プレミアへの招待(インビテーション)を受け、その後JCBザ・クラスの招待(インビテーション)が届き、取得した流れになります!

【プラチナカード】三井住友カードプラチナ取得難易度★★★★☆

三井住友カードの最上位カードです。

選定理由

三井住友カードの中で最上位のクレジットカードになります。

先ほどのJCBザ・クラスと同等レベルに価値の高いカードです。

ユニバーサル・スタジオ・ジャパンへが好きな人にとって嬉しい特典がありますから、よく行く方は選んでもいいかもしれませんね!

取得する方法

三井住友カードプラチナは直接申し込みが可能です!

個人的には、三井住友カード プラチナの直接申し込みは難易度が高いと思っています。一般カードもしくはゴールドカードを取得してから、利用実績を積み重ねていくのがおすすめです!

【プラチナカード】エポスプラチナカード 取得難易度★★★☆☆

エポスカードの最上位カードです。

選定理由

最後はエポスプラチナカードです。

正直、JCBザ・クラスと三井住友カード プラチナと比較すると取得難易度も、ステータス性も低くなります。

ただし、年会費が2万円(税込)なのにかかわらず、他のプラチナカードと劣らないほどのサービスが含まれており、個人的にはコスパが最強のクレジットカードです!

(例)レストラン優待・会員1名分のコース料理が無料、プライオリティ・パスetc.)

ちなみに、エポスカード(一般)は年会費が無料ですが、海外旅行保険が自動付帯されるという神サービス付きなので、海外旅行や海外出張に行く人にとっては、おすすめのクレジットカードとなります。

エポスカードは、プラチナに限らずコスパが素晴らしいので選定させていただきました!

取得する方法

エポスプラチナカードは、三井住友カード プラチナと同様、直接申し込みが可能です!

僕は、エポスカード(一般)から利用実績を積み重ねていき、招待(インビテーション)を受けて、ゴールドカード、プラチナカードとアップグレードさせていきました!

利用実績の積み重ねが取得への鍵!

上記のステータス性の高いクレジットカードを取得するうえでは、招待(インビテーション)が必要となる場合がほとんどです。

一部、プラチナカードには招待(インビテーション)がなくても直接申し込みできるのですが、ブラックカードは招待(インビテーション)が必須となります!

※プラチナカードの直接申し込みは招待(インビテーション)でアップグレードして取得した場合よりも、年会費が高くなることがありますのでご注意ください!

いずれにしても、利用実績をいかに積み重ねられるかがとても大切になります。

支払い能力がしっかりとあるとクレジットカード会社が判断を下す指標が、この利用実績です。

- 年間の利用額を多くする(年間100万円以上)

- 支払いを延滞・滞納することなくきっちりと支払う

基本的にこれさえきっちり守れていれば、支払い能力があるとクレジットカード会社に認識してもらえると思います。

ちなみに、年間100万以上利用するなんて多いと思われるかもですがまったくそんなことないです!

毎月の家賃や、電気・ガスなどの光熱費・スマホ代・Wi-Fi代・食費・日々の買い物などを、クレジットカードで支払っていれば、100万円は超えるかと思います。

QRコード決済・電子マネーを活用!

利用実績を積み重ねるために、QRコード決済・電子マネーを活用することをおすすめします!

本気でステータス性の高いクレジットカードを取得したい場合は、まず、キャッシュレスに切り替えることをおすすめします。

QRコード決済でも電子マネーでもいいですが、支払いをクレジットカードと紐づけるようにしましょう!

そして、スマホで支払いをすることです!電子マネーなら、下記を積極的に利用しましょう。

・Apple Pay(iPhoneユーザーの方)

・Google Pay(Androidユーザーの方)

スマホにクレジットカードを登録することができ、支払いをスマホ1つで行うことができます。

日常の支払いはスマホで払い続けるだけです。

これだけで、日々の買い物や日々立ち寄るコンビニなどの支払いを続けるだけで、クレジットカードの利用実績は積み重なっていきます。

クレジットカード枚数を減らす!

上記に加えて、利用するクレジットカード枚数は多くても2枚程度にしましょう。

クレジットカードが枚数が多いと管理が煩雑になりますし、支払いを分散してしまうことで、利用実績が積み重ねづらくなってしまいます。

まとめ

いかがでしたでしょうか。

JCBザ・クラスやエポスプラチナカードは、僕のような普通の人でも所有することは十分可能です。

ただし、ハイクラスのカードであることに間違いはありませんので、次の条件は最低限、必須だと思っています。

・安定した収入がある

・支払いの延滞や滞納がない(ここ数年以内)

当然、クレジットカード会社も支払い能力のある人にクレジットカードを渡したいと考えております。

ですので、上記の2つは絶対守るようにしましょう!

年会費はゴールドカードより少し高くなりますが、それだけの価値は十分にあります!

それではまた!!