今回はJCBザ・クラスと三井住友カード プラチナの2枚を比較してみました。

クレジットカード選びの参考になれば幸いです。

それではいきましょう。

- JCBザ・クラスと三井住友カード プラチナのどちらを選ぶべきかわかる

【JCBザ・クラスを最短で手にできるJCBカード】

| カード 種類 |

JCBゴールド    |

JCBプラチナ    |

| 国際 ブランド |

JCB | JCB |

| 入会資格 | 原則として20歳以上で、 本人に安定継続収入のある方。 ※学生不可 |

20歳以上で、 本人に安定継続収入のある方。 ※学生不可 |

| 年会費 |

11,000円(税込) |

27,500円(税込) ※初年度から年会費発生 |

| カード 発行日数 |

通常1週間程度、 最短3営業日 |

通常1週間程度、 最短3営業日 |

| 海外旅行 傷害保険 |

※利用付帯 死亡後遺障害: 最高1億円 |

※利用付帯 死亡後遺障害: 最高1億円 |

| 公式HP |

※利用付帯:JCBゴールドもしくはJCBプラチナで事前に「搭乗する公共乗用具」または「参加する募集型企画旅行」の料金を支払った場合、海外旅行傷害保険が適用されます。

JCBザ・クラスと三井住友カード プラチナは年会費同額のプラチナカード

JCBザ・クラスと三井住友カード プラチナは年会費が同額の55,000円(税込)です。

今回この2枚を比較対象にした理由は、どちらも年会費同額のプラチナカードに該当するクレジットカードだからです。

クレジットカードの階層について知りたい方は、下記の記事を参考にしてみてください。

JCBにはJCBプラチナが存在しますが、JCBザ・クラスの方が一般的にプラチナと呼ばれる区分に該当するため、JCBザ・クラスを比較対象として選定しています。

比較表

2つのクレジットカードの比較表です。

【比較表】

| カード名 |

JCBザ・クラス

|

三井住友カード プラチナ

|

| 国際ブランド | JCB | Visa・Mastercard |

| ナンバーレス | 対応 | 対応 |

| 区分 | プロパーカード | 提携カード |

| 年会費 | 55,000円(税込) | 55,000円(税込) VISA・Mastercard 2枚申し込みの場合 5,500円の年会費 |

| 家族会員 年会費 |

無料 ※最大8名まで無料 |

無料 |

| ポイント還元率 | ※0.50%〜10.00% | 1.00%〜7.00% |

| 旅行傷害保険 | 最高1億円(海外・国内) | 最高1億円(海外・国内) |

| プライオリティ ・パス |

あり ※同伴者1名まで無料 |

あり ※メンバーズセレクションで 選択 ※同伴者1名まで無料 |

| コンシェルジュ サービス |

あり | あり |

| グルメ特典 | グルメ・ベネフィット | プラチナグルメクーポン |

| ホテル宿泊 | JCBプレミアム ステイプラン |

プラチナホテルズ ※2024年3月31日で サービス終了 |

| 申し込み | インビテーション必須 ※直接申し込み不可 |

インビテーションあり ※直接申し込み可能 |

| 入会資格 | 原則満30歳以上 安定継続収入のある方 (学生は除く) |

原則満30歳以上 安定継続収入のある方 (学生は除く) |

| 公式HP | JCBザ・クラス | 三井住友カード プラチナ |

※還元率は交換商品により異なります。

一般的に、上級クレカほどポイント還元以外の特典・サービスに力を入れている傾向にあります。そのため、ポイント還元以外の付帯サービスや優待特典に高い価値を感じられるかが、上級クレカ選びの基本的な判断基準となります。

ですが、今回ご紹介しているJCBザ・クラス、三井住友カード プラチナは、上級クレカではありながら、利用次第でポイント還元率を高めることができます。

【比較】国際ブランド・ステータス・特典・カード券面

JCBザ・クラスと三井住友カード プラチナを下記の観点で比較してみました。

- 国際ブランド

- ステータス

- 特典・サービス

- カード券面

順に説明していきます。

国際ブランド比較

まず、国際ブランド比較です。

国際ブランドは、その名のとおり世界中の国や地域で利用できるクレジットカードのブランドのことです。

出典:クレジットカードの国際ブランドとは?世界5大ブランドの特徴を紹介

有名なところがVISAやMastercardですね。世界シェアではVisaがNo.1の地位を確立しています。

世界で使える三井住友カード プラチナ

三井住友カード プラチナの強みは国際ブランドがVisa or Mastercardである点です。

国際ブランドの中でも世界シェアNo1.ブランドであるVisaであれば、世界中のほとんどの国で決済に困らないです。

まだ世界的シェアの少ないJCBでは、海外の多くの場所では決済できない可能性があります。特に欧米などでは少し不安があります。

JCBは日本国内・ハワイに強み

JCBは海外で使える場所は限られてきますが、海外すべてダメかというとそんなことはありません。

JCBカードは海外で利用できますか?

ハワイ・グアム・韓国・台湾をはじめ、各国で使えます。

出典:JCB公式HP よくある質問

特に、JCBはハワイなどで強みを発揮します。

ステータス比較

クレジットカードのステータスという意味では、どちらもプラチナクラスに該当するカードのため、ステータスは高いといえます。

ですが、この2つだけを比べた場合には、JCBザ・クラスの方がステータスは高いと言えるでしょう。

その理由は下記2点です。

- JCBザ・クラスはインビテーション必須

- 日本初の国際ブランドの最上位カード

JCBザ・クラスはインビテーション必須

JCBザ・クラスは完全にインビテーション制です。

これはクレジットカード会社が認めた人だけに招待状を送る仕組みとなっています。

そのため、誰でも申し込みをすればすぐに手にできるクレジットカードではありません。

一方、三井住友カード プラチナはインビテーションもありますが、インビテーションでなくても直接申し込みで手にできるクレジットカードです。

もちろん、直接申し込みには審査を通る必要がありますが、JCBザ・クラスより入手難易度がグッと下がります。

すぐに入手できないということは、希少性が高いということです。

そのため、インビテーションを受けない限り手にできない、JCBザ・クラスは希少性の高いクレジットカードということになります。

日本初の国際ブランドのプロパーカードの最上位に位置する

もう1つ、希少性の話をします。

JCBは日本初の唯一の国際ブランドです。その国際ブランドが直接発行するカードをプロパーカードと呼びます。

クレジットカードには「提携カード」と「プロパーカード」に大別されます。

JCBザ・クラスは、日本初の国際ブランドかつ、JCBが直接発行するクレジットカードの最上位ランクに位置するクレジットカードということになります。

以上のことから、三井住友カード プラチナとステータスという観点で比較すると、JCBザ・クラスの方が一線を画します。

三井住友カード プラチナも上級クレジットカードですが、JCBザ・クラスと比較するとステータスではやや劣るかもしれません。

【JCBザ・クラスを最短で手にできるJCBカード】

| カード 種類 |

JCBゴールド    |

JCBプラチナ    |

| 国際 ブランド |

JCB | JCB |

| 入会資格 | 原則として20歳以上で、 本人に安定継続収入のある方。 ※学生不可 |

20歳以上で、 本人に安定継続収入のある方。 ※学生不可 |

| 年会費 |

11,000円(税込) |

27,500円(税込) ※初年度から年会費発生 |

| カード 発行日数 |

通常1週間程度、 最短3営業日 |

通常1週間程度、 最短3営業日 |

| 海外旅行 傷害保険 |

※利用付帯 死亡後遺障害: 最高1億円 |

※利用付帯 死亡後遺障害: 最高1億円 |

| 公式HP |

※利用付帯:JCBゴールドもしくはJCBプラチナで事前に「搭乗する公共乗用具」または「参加する募集型企画旅行」の料金を支払った場合、海外旅行傷害保険が適用されます。

特典・サービス比較

続いて、特典・サービス面での比較です。

プライオリティ・パスやグルメ特典・コンシェルジュデスク等はある程度共通の内容のため、それ以外の部分でそれぞれの魅力をお伝えします。

JCBザ・クラスはメンバーズ・セレクションが最強か

JCBザ・クラスの最大の特典と言えるのは、ザ・クラス メンバーズ・セレクションですね。

年1回のスペシャルギフトです。

通称メンセレと呼ばれますが、これ欲しさにJCBザ・クラスを狙う人も少なくありません。

JCBメンセレについては、下記の記事で詳しく解説しています。

過去2020年以降の商品ラインナップもすべて記載しておりますので、興味があれば合わせてお読みいただければと思います。

その他の特典では、JCB専用のラウンジ利用などが魅力的です。

- JCBラウンジ京都

- 東京と大阪にある有名テーマパーク内のJCBラウンジ

【JCBラウンジ京都】

JR京都駅に隣接している、JCB専用のラウンジです。

無料で荷物の預かりやフリードリンクなどあり、京都旅行する際の休憩所としても利用できます。

【有名テーマパークのJCBラウンジ】

東京と大阪にある有名テーマパークの両方にJCB専用ラウンジがあります。

どちらも専用ラウンジを利用してからアトラクションに並ばずにすぐ乗車できる特典付きです。

※対象アトラクションは指定されています。

JCBザ・クラスを保有することで利用できますので、テーマパーク好きで特別感を感じたいならJCBザ・クラスをおすすめします。

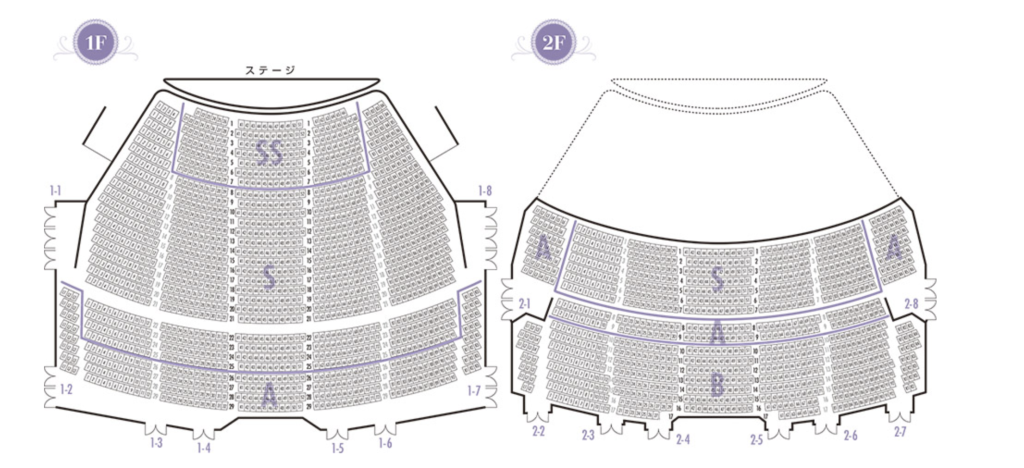

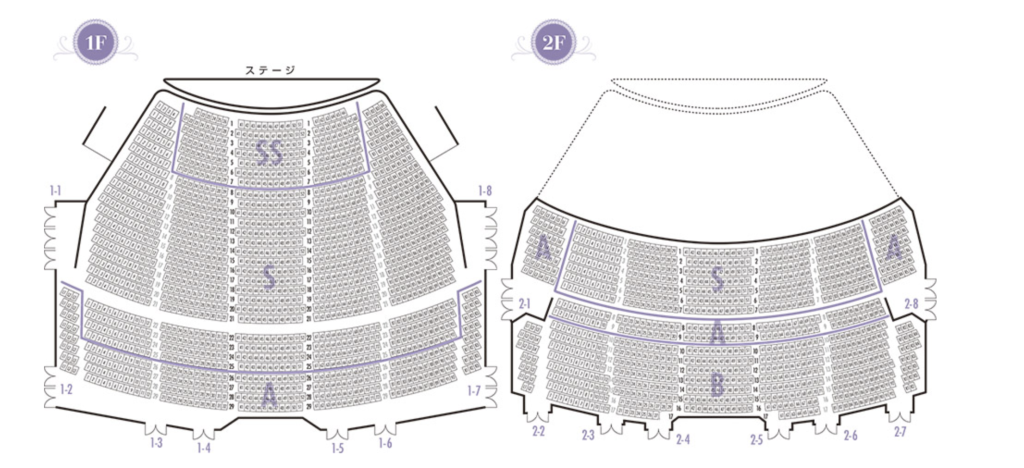

三井住友カード プラチナは「宝塚」「メンセレ」「ギフトカード」が総合的に魅力か

三井住友カード プラチナは、宝塚の貸切公演SS席の抽選に参加できます。

SS席は1Fの最前列ですね。宝塚ファンなら手にしたいカードといえます。

また、半年ごとにもらえる「VJAギフトカード」も魅力的です。

条件として、半年間の利用額を50万円超える必要がありますが、利用額の0.5%分をギフトカードで還元するサービスです。実質のポイント還元率は1.0%ということになります。

他の特典として、実は三井住友カード プラチナにも「メンバーズセレクション」があります。

JCBザ・クラスのメンセレと同じようにカタログから商品を選べる仕組みです。

ただし、三井住友カード プラチナの残念ポイントは「プライオリティ・パス」が、このメンバーズセレクションの中のラインナップの一つとなっている点です。

いずれにしても、様々な特典サービスが揃っているため、総合的にかなり魅力的なクレジットカードといえます。

カード券面比較

最後は、少し余談ですがカード券面です。

どちらもプラチナカードにふさわしい気品に満ちたカード券面となっています。

プライベートやビジネスシーンなど様々なシーンで利用しても申し分ないですね。

JCBザ・クラスはペガサスのアイコン

JCBザ・クラスのカード券面は、漆黒のブラックを基調にペガサスを象徴するアイコンが表現されており、上級クレカに相応しいカード券面となっています。

これまで私は、多くのクレジットカードを保有してきましたが、JCBザ・クラスを超える品格、かっこよさを感じるクレジットカードを他に見たことがありません。

2024年秋以降にメタルカードも登場しました。

三井住友カード プラチナは選べる券面

三井住友カード プラチナのカード券面も、ブラックを基調としたデザインで、一際カッコ良さを感じるカード券面になっています。

国際ブランドもVisaかMastercardを選べるため、国際ブランドを変えるだけでも印象が少し違いますね。

カード券面にある文字色も「ブラック×プラチナ」、「ブラック×ゴールド」の2種類があり、どちらか好きな方を選べるようになっています。

さいごに

いかがでしたでしょうか。

今回はJCBザ・クラスと三井住友カード プラチナを比較してみました。

上級クレカを選ぶ際は、ポイント還元率も重要な要素ではあるのですが、それ以上に、その他の特典やサービスがご自身のライフスタイルにマッチするか、年会費を超える価値を感じることができるのかをしっかりと見極めることが重要です。

自分にあった最適な1枚を見つけて、生活の質を向上できれば幸いです。

それではまた!!

【JCBザ・クラスを最短で手にできるJCBカード】

| カード 種類 |

JCBゴールド    |

JCBプラチナ    |

| 国際 ブランド |

JCB | JCB |

| 入会資格 | 原則として20歳以上で、 本人に安定継続収入のある方。 ※学生不可 |

20歳以上で、 本人に安定継続収入のある方。 ※学生不可 |

| 年会費 |

11,000円(税込) |

27,500円(税込) ※初年度から年会費発生 |

| カード 発行日数 |

通常1週間程度、 最短3営業日 |

通常1週間程度、 最短3営業日 |

| 海外旅行 傷害保険 |

※利用付帯 死亡後遺障害: 最高1億円 |

※利用付帯 死亡後遺障害: 最高1億円 |

| 公式HP |

※利用付帯:JCBゴールドもしくはJCBプラチナで事前に「搭乗する公共乗用具」または「参加する募集型企画旅行」の料金を支払った場合、海外旅行傷害保険が適用されます。